Направление Fintech-as-a-Service (FaaS) набирает обороты

Константин Церазов

стратегический бизнес-консультант, финтех-эксперт, экономист, бывший старший вице-президент банка «Открытие»

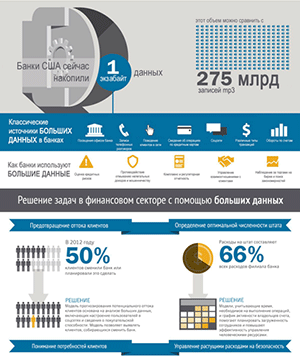

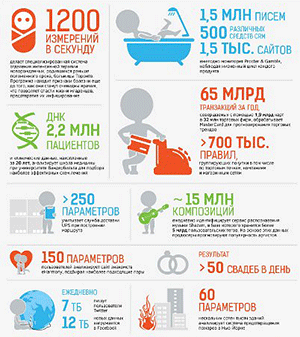

Под финтехом понимают предоставление финансовых услуг и сервисов с использованием технологий, таких как большие данные, ИИ и машинное обучение, роботизация, блокчейн, облака, биометрия. Они становятся неотъемлемой частью всех видов финансовых услуг. Константин Церазов, стратегический бизнес-консультант, поделился своей точкой зрения о перспективах Fintech в России и влиянии на эту отрасль глобального окружения.

Fintech в России в 2024 году

Нынешний год — время больших надежд. После того, как во время пандемии COVID-19 в 2020-2021 годах регуляторы в мире вбрасывали в глобальную экономику большие объемы ликвидности, период 2022-2023 годов стал периодом ужесточения денежно-кредитной политики.

Сокращение частных инвестиций в Fintech, рост государственного участия: глобальный тренд

ЦБ РФ в 2023 году поднял ключевую ставку до уровня, который более чем в два раза превысил годовой темп инфляции за прошлый год, сделав кредитные ресурсы дорогими. Все это сказалось на объемах инвестирования в Fintech как в мире, так и в России в частности: глобальные венчурные фонды в прошлом году сократили вложения в это направление в два раза, а в России спад составил 10 раз.

При этом Fintech остался самым привлекательным направлением для инвестирования среди венчурных фондов в России: каждый третий рубль был выделен именно по этому направлению.

Опора на собственные силы

В 2024 году в странах, на которые приходится более половины мирового ВВП, пройдут выборы глав государств, что создает неопределенность относительно того, как будет дальше выстраиваться в этих странах политика в области финтеха.

От регуляторов — от ЕЦБ и ФРС США до Банка России — большинство инвесторов ожидают смягчения ставки в текущем году. Проблема с безопасностью при прохождении грузовых танкеров в Красном море, геополитическая напряженность вокруг Тайваньского пролива, а также ухудшение навигации через Панамский канал — все то, что актуализировалось в самом начале 2024 года.

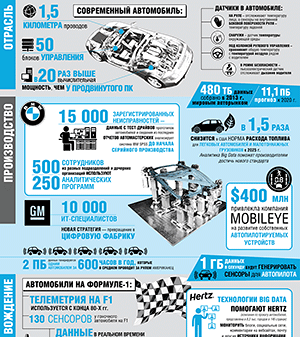

В результате, уже в начале 2024 года в мире начинают ощущаться проблемы с поставками полупроводников, которые используются в создании «железа», необходимого для развития Fintech. В поисках решений данного вопроса страны будут все больше ориентироваться на внутренние ресурсы при развитии собственной промышленности.

В США промышленная политика, на которую выделяется более 1 трлн долл., держит в фокусе преимущественно только два направления: производство чипов и электрокаров. В России задачи в области промышленной политики охватывают большее число областей: ставится цель, чтобы нарастить как производство собственного «железа», так и развивать российское программное обеспечение.

Как Fintech в России будет привлекать финансирование в 2024 году

Большое внимание уделяется конкуренции за кадры, так как в стране — исторический минимум по безработице (2,9%). Для стимулирования привлечения кадров в финтех и IT сферу в целом действует программа льготной ипотеки для таких специалистов.

На технологическое развитие государством выделяются средства в размере 1,65 трлн руб. Ещё как минимум 1,35 трлн руб., как ожидается, составят вложения частных компаний и лиц. Несмотря на общий спад притока венчурных капиталов в Fintech в России данное обстоятельство отчасти компенсировалось ростом на 50% в годовом выражении вложений со стороны компаний и банков со значительным государственным участием в финансовые технологии и в финтех-компании.

По поручению президента РФ правительство вместе с ЦБ РФ и ВЭБ.РФ в 2024 году будут работать над тем, чтобы финтех компании могли иметь возможности выхода на рынок акций и облигаций, а также на инвестиционные платформы с целью привлечения финансирования на свое развитие. Напомним, что каждый четвертый рубль, который бизнес в России привлек в 2023 году, был получен через выпуск облигаций.

Для своего развития финтех-бизнес будет в 2024 году активнее использовать и инструмент цифровых финансовых активов (ЦФА) как одного из вариантов рыночной реализации концепции цифровых прав. Потенциал роста — существенный, а суммарный объем уже выпущенной эмиссии ЦФА на начало 2024 года составил 62,1 млрд руб.

Стоит также заметить, что ЦБ РФ и правительство РФ готовы сами развивать цифровую инфраструктуру в России, берясь за те проекты, которые «не могут быть исполнены рынком самостоятельно. Однако при этом являются основой для дальнейшего развития технологических и инфраструктурных решений со стороны участников рынка. А также для повышения конкуренции и развития инноваций на финансовом рынке» — об этом говорится в документе Банка России «Основные направления развития финансового рынка РФ на 2024 год и период 2025 и 2026 годов».

К таким проектам можно отнести в том числе Систему быстрых платежей (СБП), Систему передачи финансовых сообщений Банка России (СПФС), НПС «МИР», включая созданный сервис «Mir Pay».

FaaS и открытые API

Развивается направление Fintech-as-a-Service (FaaS), то есть маркетплейсы и другие нефинансовые организации, которые хотят выйти на рынок банковских услуг, начинают пользоваться решениями, разработанными финтех-бизнесом. FaaS также интересен и для самих банков: российские кредитные организации могут пользоваться отдельными решениями, которые разрабатываются отечественными финтех-стартапами.

При этом для финтеха России ключевым фактором развития становится появление открытых API, то есть набора стандартных интерфейсов программирования приложений, которые позволяют сторонним разработчикам и компаниям получить доступ к определенным функциям и данным банка через интернет. При этом и сами банки заинтересованы в доступе к API других организаций. В 2024 году ожидается, что в России будет полностью сформирована регуляторная база для открытых API.

Цифровизация платежей — проявление диффузии финансовых и нефинансовых секторов экономики

В целом, в России наглядно проявляется тренд, когда финтех усиливает диффузию финансовых и нефинансовых секторов экономики. Это видно на примере популярных социальных сетей. Так, одна из них развивает сервис, в котором пользователь может привязать карты любых банков. Сервис позволяет проводить оплату как со счета мобильного телефона, так и с электронных кошельков. Кроме того, возможна рассрочка, что уже по сути является проявлением кредитных отношений.

Развитие цифровых платежных коммуникаций в России имеет большую востребованность по ряду причин:

- растет значимость онлайн-торговли для потребителя;

- фиксируется усиление миграционных потоков в 2022-2023 годах;

- происходит переход ко все большему безналичному обороту, доля которого в сделках в России по итогу 2023 года составила 65%, а в области розничной торговли достигла 83%.

ЦБ РФ в 2024 году продолжит развивать цифровой рубль как новый элемент платежных коммуникаций. Третья форма национальной валюты будет использоваться по широкому кругу возможностей: от социальных выплат до средства платежа во внешней торговле.

Цифровизация платежной сферы стала драйвером развития необанков (Тинькофф Банк, Модульбанк, банк «Точка). Она привела к тому, что финтех все больше стал проникать в классический банкинг (Сбер, ВТБ, «Альфа-банк»). Все больше финтех компаниями становятся в том числе телекоммуникационные корпорации (Ростелеком, МТС), выстраивающие свои цифровые экосистемы.

Кроме того, в России продолжается приход в финтех компаний из разных сегментов экономики. Они выстраивают свои экосистемы, в которых есть финансовые услуги. Причина таких шагов — очевидна: потребитель, заходя на маркетплейс, становится лидом, который можно направить провайдерам кредитных услуг, сервисов страхования.

Финансовая инклюзивность

При этом с точки зрения регуляторов есть понимание важности финтех 3.0: если финтех 1.0 — это про цифровизацию платежей, финтех 2.0 — это внедрение блокчейна, анализа больших данных, нейросетей и искусственного интеллекта (ИИ), то финтех 3.0 — это про финансовую инклюзивность. В правительстве и ЦБ РФ в 2024 году видят необходимость устранения барьеров, которые мешают доступу к финансовым услугам, связанным с географическим аспектом (отдаленные территории), с физическими особенностями потребителей (люди с ограниченными возможностями), социальным аспектом (население с невысоким уровнем дохода), а также проявлением недостаточной финансовой и технологической грамотности среди потребителей.

Среди инноваций можно отметить, что внедрение биометрии ведет к устранению подобных барьеров, так как упрощает с точки зрения пользователя банковских услуг процесс идентификации, ведет к тому, что для все меньшего объема финансовых услуг необходимо посещение физического офиса банка.

В ЦБ РФ, в свою очередь, заявляют, что намерены продолжить «развитие механизма дистанционной идентификации с использованием ЕБС (единой биометрической системы), позволяющей перевести все финансовые, нефинансовые и государственные услуги в цифровой вид».

Перспективы

В целом, российский финтех имеет перспективу роста. Активы небанковских компаний в России, предоставляющих финансовые услуги, занимают долю менее трети ВВП страны и более чем в три раза меньше общей величины активов банков. При этом среди стран БРИКС+ небанковский финансовый сектор по активам составляет большую величину — в среднем около 40% ВВП.

В России, как и в мире в целом, из-за отсутствия регуляторной ясности в области децентрализованных финансов (DeFi) такие проекты не получают массового распространения, а остаются нишевыми. Это же касается и вопроса криптовалют и токенов. При этом регуляторы в России намерены в итоге создать ясные правила игры и в этих сферах.

Особенно видится актуальным процесс регулирования токенизации материальных активов — то, что будет глобальным трендом в 2024 году. Фактически в России уже заложен фундамент под это, введено понятие цифровых прав. Те из банков, классических или необанков, кто первым «оседлает» токенизацию, станут победителями.

Дальнейшее движение в этом направлении может оказаться очень быстрым. По данному вопросу, как в случае с масштабным запуском цифровой валюты, эмитируемой центральным банком, Россия выгодно выделяется на фоне других стран.