Как крупнейшие банки используют большие данные

На высококонкурентном рынке банки ищут возможности развития за счет использования новых технологий. В условиях, когда традиционные способы сбора и анализа данных у большинства участников развиты примерно в равной мере, возрастает роль технологий больших данных.

Согласно исследованиям Gartner, в 2013 г. продолжился рост инвестиций в большие данные. Количество компаний, задействованных в этом процессе, выросло до 64% по сравнению с 58% в 2012 г. Из них 30% уже инвестировали, 19% собираются сделать это в течение года, а оставшиеся 15% – в течение следующих двух лет.

Банковская индустрия стала одним из лидеров в использовании больших данных. По оценке Gartner, 34% банковских организаций уже вложили деньги в развитие этих технологий.

Данные зарубежных исследований подтверждаются и российскими. Опрос, проведенный CNews Analytics в январе 2014 г., показывает, что треть крупнейших российских банков использует технологии анализа больших данных, причем вся эта группа входит в первую двадцатку по размеру активов.

Большие задачи

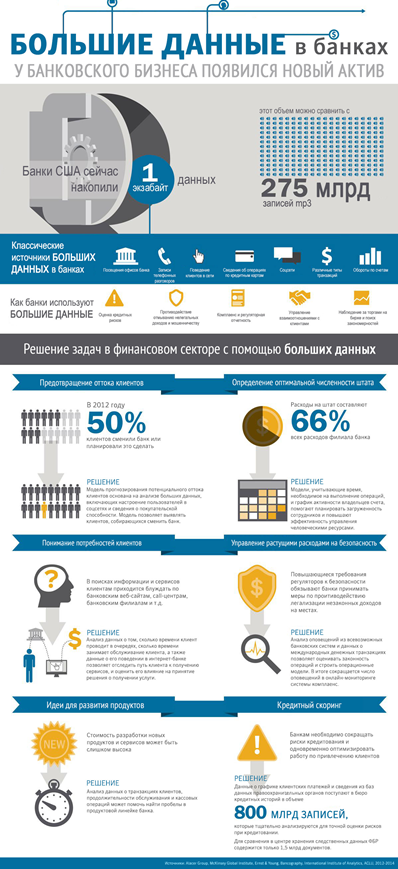

Основные задачи, для которых банки используют технологии анализа больших данных, – это оперативное получение отчетности, скоринг, недопущение проведения сомнительных операций, мошенничества и отмывания денег, а также персонализация предлагаемых клиентам банковских продуктов.

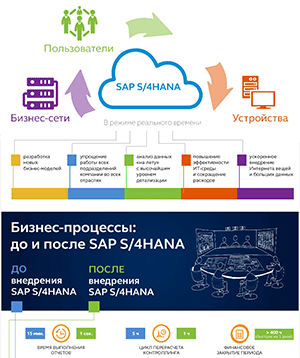

Технологии больших данных применяются в основном для анализа клиентской среды. Дмитрий Шепелявый, заместитель генерального директора SAP СНГ, приводит несколько примеров: «Американский банк PNC данные о поведении своих клиентов на сайтах, информацию о покупках и образе жизни конвертирует в политику гибкого начисления процентных ставок, которая в итоге выражается в цифрах роста капитализации. Commonwealth Bank of Australia (CBA) анализирует все транзакции своих вкладчиков, дополняя этот анализ сбором данных о них в социальных сетях. Связав эти потоки данных, банк добился значительного снижения процента неуплаты по кредитам. А в России интересен опыт Уральского банка реконструкции и развития – они стали работать с информацией по клиентской базе для создания кредитных предложений, вкладов и других услуг, которые могут максимально заинтересовать конкретного клиента. Примерно за год применения ИТ-решений розничный кредитный портфель УБРиР вырос примерно на 55%».

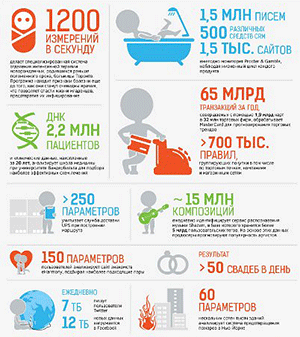

Инфографика: Что могут большие данные в банках?

Источник: Alacer Group, 2014

Как сообщили CNews в «Альфа-банке», в 2013 г. в банке была успешно завершена разработка прототипа решения по взаимодействию с социальными сетями, сейчас идет несколько пилотных проектов, исследующих различные бизнес-гипотезы. «Банки обладают колоссальным объемом структурированной клиентской информации, которая может быть успешно обработана с применением технологий больших данных. Это позволяет на основании анализа клиентского поведения, клиентской активности и клиентских операций быстро принимать решения и делать высоко релевантные предложения банковских продуктов», – об этом рассказал Максим Азрильян, главный технический архитектор центра инноваций и технологий электронного бизнеса «Альфа-банка».

Зрелая аналитика

При этом банкиры отмечают, что для использования больших данных финансовая организация должна иметь достаточный уровень зрелости как с позиции бизнеса, так и с точки зрения ИТ. «Основная ошибка – заниматься большими данными тогда, когда потребность в этом еще не созрела. Не нужно инвестировать в проект только потому, что это модно или потому, что этого требует акционер. Big Data «приходит» сама, когда рост количества накопленной информации и средств ее обработки вдруг дает качественный скачок в получаемых знаниях. Искусственно, без необходимости, без сложившейся инфраструктуры этого не сделать» – считает Дмитрий Кузякин, вице-президент и директор департамента CRM банка ВТБ24.

Используя алгоритмы социальных медиа, банки могут оперативно оценить настроения клиентов, понять их отношение к новым продуктам и сервисам, улучшить качество предоставляемых услуг, учитывая мнения потребителей. Так, один лишь анализ действий клиентов в мобильных банковских приложениях может заменить долгие и дорогие опросы, направленные на повышение качества обслуживания.

Технологии больших данных также могут использоваться в оценке кредитоспособности, скоринговых системах. Чем больше информации о потребителе собрано (анализ кредитной истории, активность в социальных медиа, образ жизни и пр.), тем проще избежать кредитных рисков.

Банки также могут увеличивать продажи и снижать затраты, используя большие данные. Потребители банковских услуг постоянно совершают покупки со своих карт, что позволяет финансовым организациям найти закономерности в потребительском поведении и предлагать услуги в нужное время нужному клиенту, повышая коэффициент конверсии.