Исследование: Банковских сотрудников заменят роботы

Технологический ландшафт банков претерпит значительные изменения в течение ближайших пяти лет, посчитали аналитики PwC. Определяющими факторами для финансовых организаций станут развитие облаков, технологии блокчейна, большие данные, интернет вещей, а также искусственный интеллект и робототехника.

Смена бизнес-модели

Компания PricewaterhouseCoopers (PwC) опубликовала отчет, в котором представила собственное видение технологической трансформации финансового рынка до 2020 г. Аналитики констатируют, что цифровые каналы, которые разрабатывались в качестве эксперимента и дополнения к физическим офисам, сейчас превращаются в основной способ взаимодействия с клиентами.

Роль банков как посредников в нынешнем понимании будет падать, а распространение получит модель «совместного потребления» в области финансовых услуг (в качестве аналогии можно привести сервисы car-sharing по краткосрочной аренде автомобилей). «Данная модель предполагает децентрализованное владения активами, когда при помощи ИТ будет осуществляться поиск наиболее подходящих соответствий между владельцами и пользователями капитала», — говорится в материалах отчета.

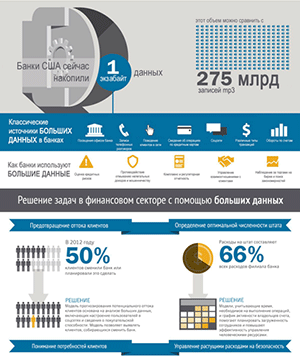

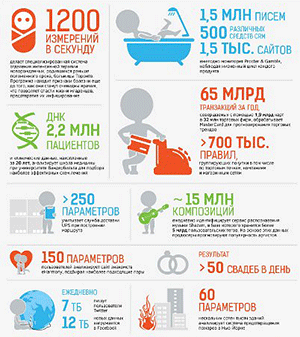

Главным инструментом для развития бизнеса станут аналитические инструменты. Ранее аналитика базировалась на простых эвристических сценариях на основе опросов и работы с фокус-группами, и ее результаты были весьма приблизительны. По мере роста данных появляется возможность предоставлять клиентам более точечные, индивидуальные предложения.

Банк — это ИБ-компания с лицензией на банковские услуги

Информационная безопасность уже является одним из ключевых факторов риска для банков, и ситуация вряд ли изменится к лучшему в будущем, так как технологии постоянно развиваются и усложняются, а периметр защиты размывается за счет подключения все большего числа мобильных устройств. «Инструменты, которые обеспечивали безопасность сделок с физическим использованием банковских карт, не помогут в эпоху интернета вещей», — констатирует Джулиен Курб, руководитель глобальной практики PwC в области технологий финансовых услуг.

Важным элементом новой ИТ-инфраструктуры финансовых организаций станут децентрализованные платформы подтверждения транзакций блокчейн по аналогии с платежной системой «биткойн». «Вполне возможно, что технология блокчейн вскоре окажет такое же влияние на будущее банковских услуг, что и интернет — на магазины традиционных форматов», — полагает Курб.

Банки откажутся от собственных ИТ и человеческих ресурсов

Аналитики уверены, что публичное облако вскоре станет основной инфраструктурной моделью. Финансовые организации будут полностью отдавать серверные системы и СХД на аутсорсинг. Такой же подход будет применяться и к корпоративным информационным системам, пользование которыми будет осуществляться по модели Softaware-as-a-Service (SaaS, «софт-как-услуга»).

Еще один тренд заключается в развитии искусственного интеллекта и робототехники. «Создается ощущение, что пройдет совсем немного времени, и операционные центры банков заполнятся высокотехнологичными роботами, которые заменят собой сотрудников, выполняющих кассовые и прочие операции в ручном режиме», — предполагает Курб.

В общей сложности специалисты PwCвыделяют 10 основных тенденций развития финансовых технологий, которые кроме вышеперечисленных аспектов также включают выход азиатских стран в лидеры по инновациям и рост регулирования технологических вопросов со стороны государственных органов.